Кривая доходности – один из ключевых инструментов, используемых экономистами, инвесторами и управляющими финансовыми портфелями для анализа долгосрочного состояния рынка облигаций и выявления инвестиционных возможностей. В данной статье мы рассмотрим, что такое кривая доходности, как она строится и почему она играет важную роль в мире финансов.

Что такое кривая доходности?

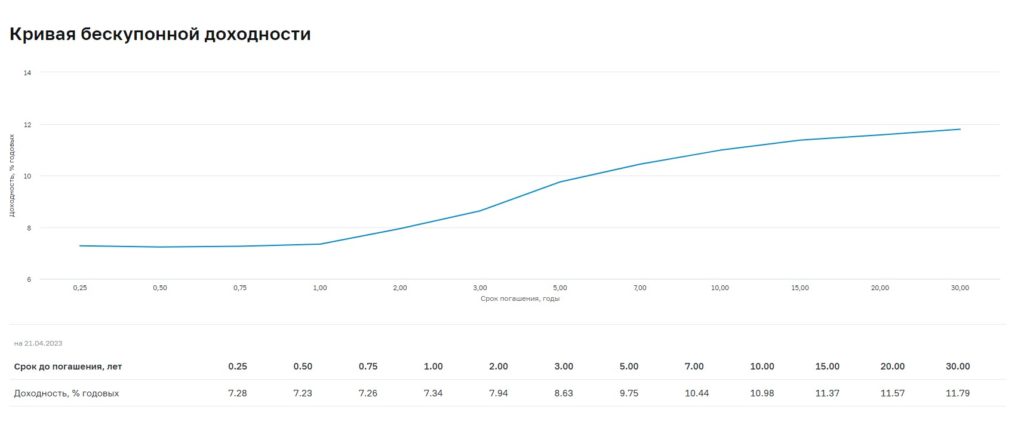

Кривая доходности – это график, отображающий взаимосвязь между доходностью облигаций (процентная ставка, которую инвестор получает при покупке облигации) и сроком их погашения. Она обычно строится для облигаций с фиксированным купоном, выпущенных эмитентом одного кредитного качества (например, государством). Кривая, которая использует безрисковые бумаги (в частности, в Российской Федерации – ОФЗ (Облигации Федерального Займа)) называется G-curve (Government yield curve).

Как строится кривая доходности?

Для построения кривой доходности на графике по горизонтальной оси откладываются сроки погашения облигаций (или дюрацией), а по вертикальной оси – доходности облигаций (могут использоваться как бескупонный уровень доходности, так и YTM). Затем строятся точки, соответствующие доходности облигаций с разными сроками погашения, и эти точки соединяются линией.

Основные типы кривой доходности

Кривая доходности может принимать различные формы в зависимости от экономической ситуации и ожиданий инвесторов:

- Восходящая (нормальная) кривая доходности: доходность облигаций увеличивается с увеличением срока погашения. Это наиболее типичная ситуация, которая свидетельствует о росте экономики и стабильных инфляционных ожиданиях.

- Нисходящая (инвертированная) кривая доходности: доходность облигаций уменьшается с увеличением срока погашения. Такая ситуация может указывать на возможные проблемы в экономике, такие как рецессия или дефляция.

- Плоская кривая доходности: доходность облигаций остается примерно на одном уровне независимо от срока погашения. Такая форма кривой доходности может свидетельствовать о переходном состоянии экономики или неопределенности на рынке.

Теории, которые объясняют вид кривой

- Теория ожиданий (Expectations Theory): Эта теория утверждает, что кривая доходности формируется на основе рыночных ожиданий относительно будущих краткосрочных ставок. Если инвесторы ожидают роста краткосрочных ставок, кривая доходности будет восходящей, а если ожидают снижения ставок, то она будет нисходящей.

- Теория предпочтительной ликвидности (Liquidity Preference Theory): Согласно этой теории, инвесторы предпочитают краткосрочные облигации долгосрочным из-за большей ликвидности и меньшего риска. В результате, для компенсации этого предпочтения, долгосрочные облигации должны предлагать более высокую доходность. Эта теория объясняет восходящий вид кривой доходности.

- Теория сегментации рынка (Market Segmentation Theory): Эта теория предполагает, что рынок облигаций состоит из различных сегментов, каждый из которых имеет свою специфику спроса и предложения. Разные инвесторы и управляющие финансовыми портфелями могут иметь разные предпочтения по срокам инвестиций, что влияет на формирование кривой доходности.

- Теория предпочтительной среды (Preferred Habitat Theory): Эта теория является модификацией теории сегментации рынка и утверждает, что инвесторы и управляющие портфелями имеют предпочтительный срок инвестиций. Однако, они могут изменить свои предпочтения, если разница в доходности между краткосрочными и долгосрочными облигациями достаточно велика, чтобы компенсировать риск и ликвидность.

Зачем анализировать кривую доходности?

Анализ кривой доходности имеет ряд причин для инвесторов, управляющих и экономистов:

- Оценка рыночных ожиданий: форма кривой доходности может помочь инвесторам лучше понять ожидания рынка по краткосрочным и будущим экономическим условиям и инфляционным ожиданиям.

- Инвестиционные возможности: анализ кривой доходности может выявить потенциально недооцененные или переоцененные облигации, что позволяет инвесторам принимать более обоснованные решения о покупке или продаже облигаций.

- Управление рисками: кривая доходности может помочь управляющим определить оптимальный баланс между доходностью и риском в портфеле облигаций, основываясь на текущей и ожидаемой экономической ситуации.

G-spread

G-spread (Government Spread) — это разница между доходностью корпоративной облигации и аналогичной государственной облигации с тем же сроком погашения. Используется для измерения кредитного спреда, который отражает дополнительный риск, связанный с инвестицией в корпоративные облигации по сравнению с государственными облигациями.

G-spread помогает инвесторам оценить кредитный риск корпоративной облигации. В целом, чем выше G-spread, тем больше инвесторы требуют дополнительной доходности за принятие риска, связанного с инвестицией в данную корпоративную облигацию по сравнению с безрисковыми государственными облигациями.

G-spread обычно используют для:

- Оценки кредитного риска: Инвесторы могут использовать для сравнения кредитного риска различных корпоративных облигаций и определения привлекательности этих инвестиций относительно безрисковых государственных облигаций.

- Мониторинга рынка: может служить индикатором напряжения на рынке корпоративных облигаций и отражать изменение рыночных условий, связанных с кредитными рисками.

- Оценки диверсификации портфеля: Инвесторы и портфельные менеджеры могут использовать G-spread для анализа и оценки диверсификации портфеля облигаций и определения степени риска, связанного с различными инвестициями.

Стоит учитывать, что G-spread является простым показателем кредитного спреда, который не учитывает различия в структуре купонных выплат и других характеристик облигаций. Другие более сложные меры кредитного спреда, такие как OAS (Option Adjusted Spread) и Z-спред, могут предоставить более точную оценку кредитного риска и доходности.

Вывод

Кривая доходности является важным инструментом для анализа рынка облигаций и прогнозирования экономических условий. Она помогает инвесторам и управляющим финансовыми портфелями принимать более обоснованные решения о покупке, продаже и управлении облигациями, а также адекватно оценивать риски. Осознание того, что такое кривая доходности и как она влияет на инвестиции, является ключевым фактором успеха в сфере управления активами и инвестирования.