Банки являются важными финансовыми институтами, играющими ключевую роль в экономике и предоставляющими широкий спектр услуг для физических и юридических лиц. В данной статье мы рассмотрим как можно оценить здоровье финансового института по методу CAMELS.

CAMELS

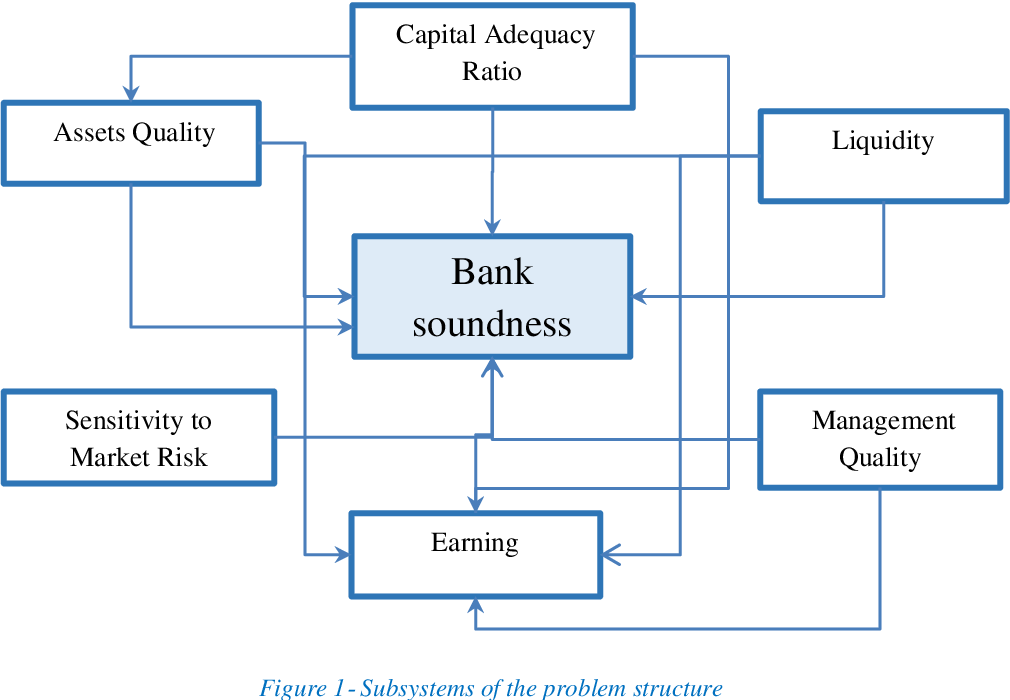

CAMELS — это комплексный метод анализа, используемый регуляторами и надзорными органами для оценки финансовой стабильности и управленческой эффективности банков. Акроним CAMELS представляет собой аббревиатуру от шести основных компонентов оценки: Capital adequacy (оценка адекватности капитала), Asset quality (качество активов), Management (управление), Earnings (доходы), Liquidity (ликвидность) и Sensitivity to market risk (чувствительность к рыночным рискам).

- Capital adequacy (адекватность капитала): Этот компонент оценивает уровень капитала банка и его способность покрывать потенциальные убытки и риски. Анализ капитала включает в себя показатели, такие как отношение капитала к активам и отношение капитала к рисковым активам (Risk-weighted assets). Регуляторы устанавливают минимальные требования к капиталу для обеспечения стабильности и устойчивости банковской системы.

- Asset quality (качество активов): Оценка качества активов банка связана с анализом кредитного портфеля, вложений и других активов. Регуляторы оценивают уровень просроченных и проблемных кредитов, а также резервы на возможные дефолты по кредитам. Качество активов является важным показателем риска и стабильности банка.

- Management (управление): В этом разделе оценки анализируется эффективность управления банком, включая стратегию, риск-менеджмент, корпоративное управление и внутренний контроль. Регуляторы также оценивают квалификацию и опыт руководства банка, способность к принятию обоснованных решений и управлению рисками.

- Earnings (доходы): Доходность банка измеряется с помощью различных показателей, таких как доходность активов (ROA), доходность собственного капитала (ROE) и чистая процентная маржа. Оценка доходов позволяет определить устойчивость прибыли банка, его способность генерировать достаточные доходы.

- Liquidity (ликвидность): Ликвидность банка определяет его способность удовлетворить краткосрочные обязательства и предоставлять кредиты. Регуляторы анализируют показатели ликвидности, такие как текущая ликвидность, быстрая ликвидность и коэффициенты обязательных резервов. Высокий уровень ликвидности свидетельствует о том, что банк имеет достаточно средств для выполнения своих обязательств, тогда как низкий уровень может указывать на потенциальные проблемы с платежеспособностью.

- Sensitivity to market risk (чувствительность к рыночному риску): Этот компонент оценивает, насколько банк подвержен рыночным рискам, таким как кредитный риск, процентный риск, валютный риск и риск цен на товары. Регуляторы анализируют стратегии управления рисками банка, а также его способность справляться с изменениями на финансовых рынках. Чувствительность к рыночным рискам связана с волатильностью доходов и стоимости активов банка.

Оценка по CAMELS проводится регуляторами и надзорными органами на регулярной основе, чтобы контролировать финансовую стабильность и управленческую эффективность банков. Оценка каждого из шести компонентов может быть присвоена оценка от 1 (лучшая) до 5 (наихудшая). Итоговая оценка по CAMELS представляет собой композитный показатель, который объединяет результаты всех шести компонентов.

Итоговая оценка используется регуляторами для определения степени надзора и контроля над банками. Банки с высокими оценками по CAMELS считаются более стабильными и надежными, в то время как банки с низкими оценками могут потребовать дополнительного регуляторного надзора или даже привести к отзыву лицензии.

Принципы Basel

Базельские соглашения, разработанные Базельским комитетом по банковскому надзору, представляют собой набор международных стандартов банковского регулирования, направленных на укрепление финансовой стабильности и управления рисками в банковской системе. Существует три основных соглашения: Базель I, Базель II и Базель III. Они включают в себя следующие основные принципы:

- Адекватность капитала: устанавливают минимальные требования к капиталу, которые банки должны соблюдать для обеспечения своей финансовой устойчивости и способности погасить свои обязательства. Это включает в себя определение основного и добавочного капитала, а также разработку коэффициентов капитала, которые должны быть выше установленных минимальных порогов.

- Управление рисками: подчеркивают важность эффективного управления рисками, включая кредитный, рыночный, операционный и ликвидационный риски. Они требуют от банков использовать внутренние системы оценки рисков, чтобы определить и контролировать различные виды рисков, а также устанавливают минимальные стандарты для риск-менеджмента.

- Прозрачность и раскрытие информации: ставят акцент на прозрачность и раскрытие информации, чтобы обеспечить прозрачность и ответственность банков перед своими клиентами, инвесторами и регуляторами. Они предписывают банкам раскрывать сведения о своей финансовой стабильности, рисках, адекватности капитала и стратегии управления рисками.

- Ликвидность: Базель III, последняя версия соглашений, вводит новые стандарты ликвидности, чтобы укрепить устойчивость банков к краткосрочным и долгосрочным оттокам средств. Ключевые показатели ликвидности включают коэффициент ликвидности краткосрочного фондирования (LCR – Liquidity Coverage Ratio) и коэффициент чистого стабильного фондирования (NSFR – Net Stable Funding Ratio), которые обязывают банки поддерживать достаточный уровень ликвидных активов и стабильное финансирование для снижения рисков при набеге на банк.

- Процесс надзора: определяют важность активного и независимого надзора над банками со стороны регуляторов. Они предписывают регуляторам вести регулярный мониторинг финансовой стабильности банков, а также оценивать их системы управления рисками и корпоративное управление. Это включает проведение стресс-тестирования и оценку устойчивости банков к потенциальным экономическим и финансовым шокам.

- Макропруденциальное регулирование: Базель III также вводит макропруденциальные инструменты, предназначенные для снижения системных рисков и укрепления финансовой стабильности на уровне всей банковской системы. Они включают в себя дополнительные капитальные буферы для системно значимых банков, контрциклические капитальные буферы для сглаживания кредитного цикла, а также ограничения на кредитное плечо для снижения чрезмерного роста кредитов.

Роль регулирующих органов в банковской системе

Регуляторы играют ключевую роль в банковской сфере, обеспечивая устойчивость и безопасность финансовой системы. Основные функции Банка России:

- Лицензирование: контролирует вход на банковский рынок путем выдачи лицензий новым банкам и финансовым учреждениям. Центральный банк также может отозвать лицензию у банка, если его показатели не соответствуют установленным стандартам и требованиям.

- Надзор и контроль: осуществляет надзор за банками, контролируя их деятельность и соблюдение законодательства и нормативных актов. Это включает мониторинг финансовой стабильности, управления рисками, корпоративного управления, а также проведение стресс-тестов и выездных проверок.

- Разработка стандартов и регуляторных требований: ЦБ разрабатывает и утверждает правила и стандарты, которым должны соответствовать банки и финансовые учреждения. Это включает требования к капиталу, ликвидности, управлению рисками, корпоративному управлению и раскрытию информации.

- Защита прав потребителей финансовых услуг: защита интересов потребителей финансовых услуг, минимизация неправомерных практик и требования к прозрачности в отношениях между банками и их клиентами.

- Макропруденциальное регулирование: участвует в макропруденциальном регулировании, направленном на снижение системных рисков и укрепление финансовой стабильности на уровне всей банковской системы.

- Противодействие отмыванию денег и финансированию терроризма (AML/CFT): обеспечивает соблюдение банками требований по противодействию отмыванию денег и финансированию терроризма, контролируя их системы и процедуры, предназначенные для идентификации, оценки и мониторинга таких рисков.

- Содействие в решении проблем финансовых кризисов: В случае финансовых кризисов регуляторы играют важную роль в принятии мер для стабилизации финансовой системы, включая предоставление ликвидности, реструктуризацию и санацию банков, а также координацию действий с другими регуляторами и международными организациями. Одна из подобных мер – это тонкая настройка ликвидности банковского рынка с помощью сделок РЕПО.

Вывод:

Оценка банков и их роль в финансовой системе являются важными аспектами обеспечения устойчивости и доверия к банковскому сектору. Банки играют ключевую роль в экономике, предоставляя кредиты и финансовые услуги, поддерживая экономический рост и стабильность. Регуляторы несут ответственность за контроль и надзор над деятельностью банков, обеспечивая их соблюдение законодательства и нормативных требований.

Оценка банков осуществляется на основе различных методик, таких как система CAMELS, которая анализирует качество капитала, активов, управления, доходности, ликвидности и чувствительность к рыночным рискам. Базельские нормы предоставляют международные стандарты и требования к капиталу, ликвидности и управлению рисками.

Банки являются неотъемлемой частью финансовой системы, и их оценка и регулирование имеют решающее значение для поддержания устойчивости, прозрачности и доверия на финансовом рынке. Регуляторы, банки и другие заинтересованные стороны должны сотрудничать для обеспечения эффективного надзора, укрепления корпоративного управления и развития инноваций в банковской сфере, чтобы способствовать экономическому росту и благополучию общества.